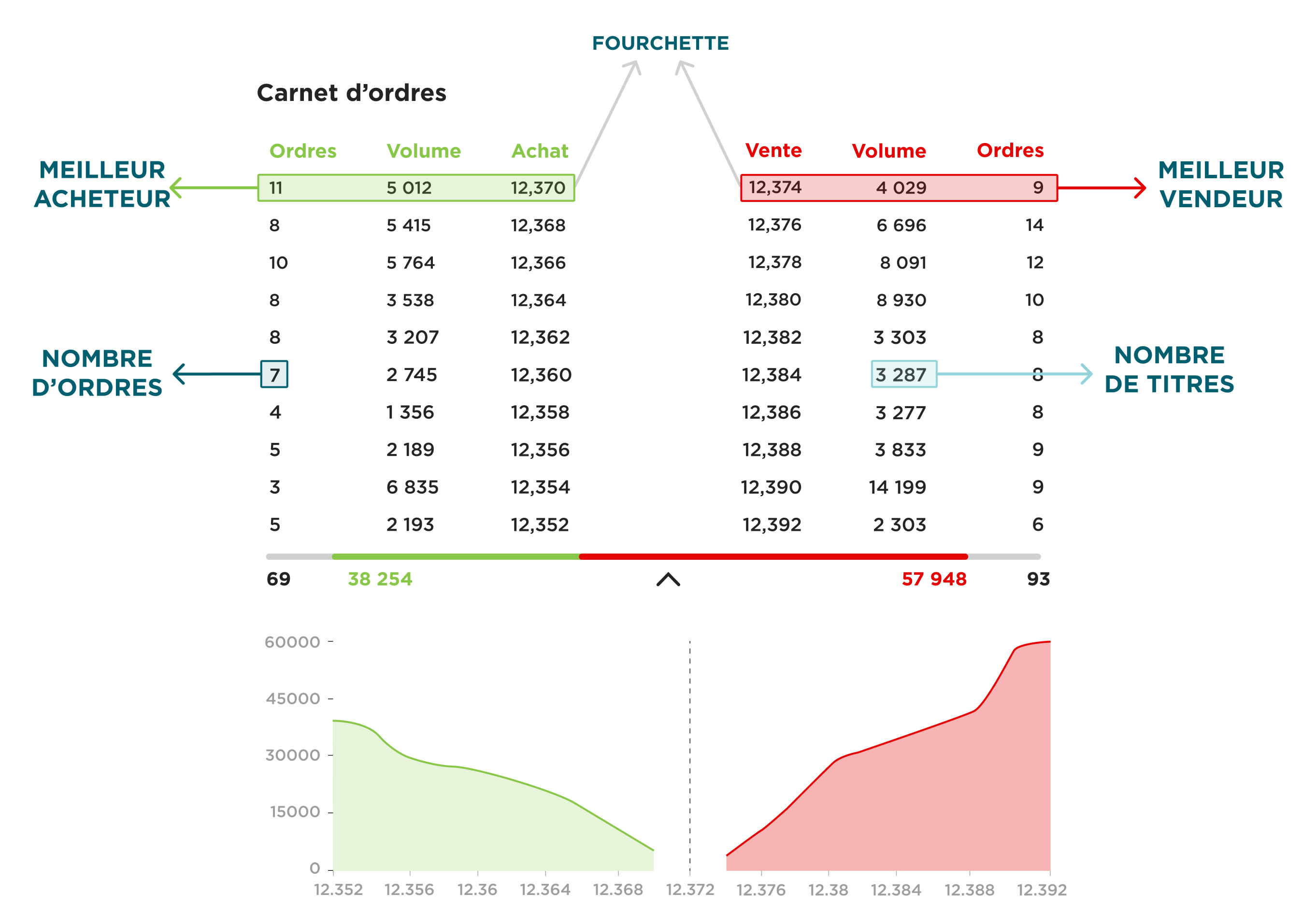

C’est quoi un carnet d’ordres ?

Par définition, c’est un répertoire chiffré et structuré des ordres en attente d’exécution qui ont été émis par les acheteurs (offres d’achat) et les vendeurs (demande) de titres financiers via leur intermédiaire financier (banque, courtier...).

C’est donc ici que s’exprime la situation de l’offre (bid) et de la demande (ask) de titres financiers (actions, ETFs, produits dérivés…) à un instant donné.

Il se présente sous la forme d’un tableau récapitulatif qui s’actualise toutes les secondes et que chacun peut utiliser pour suivre les ordres en attente d’exécution.

⚠️ A avoir à l’esprit : le cours d’une action est le prix de la dernière transaction qui a eu lieu, et non pas un prix de vente ou d’achat actuellement disponible.

Quels ordres de bourse apparaissent dans celui-ci ?

Pour toute opération boursière, l’investisseur doit envoyer une instruction à son broker (plus communément connu sous le nom de “courtier” en français).

Cette instruction prend la forme d’un ordre de bourse qui récapitule notamment 4 informations essentielles (liste non exhaustive) :

Le sens de la transaction

(achat ou vente) ;

Le nombre d’actions négociées ;

Le prix et les conditions de la transaction (instructions d’exécution) ;

La durée de validité de l’ordre.

Différents types d’ordres peuvent apparaître dans ce récapitulatif dont deux qui sont particulièrement utilisés.

1. Ordre au marché

Les ordres au marché permettent à l’investisseur d’acheter ou de vendre une quantité déterminée de titres sans condition de prix.

💡 Il est par définition absent du carnet puisqu’il s’exécute aux conditions boursières actuelles. Il existe aussi des ordres iceberg qui permettent d’afficher une quantité visible et une autre invisible.

2. Ordre à cours limité

Certains investisseurs préfèrent négocier leurs titres avec plus de précision. Dans ce cas, l’ordre à cours limité (ordres limites) peut s’avérer particulièrement utile.

Pour un ordre d’achat à cours limité, l’investisseur mentionne le prix maximum qu’il est prêt à payer.

S’il s’agit d’un ordre de vente à cours limité, il mentionne le prix minimum auquel il est prêt à vendre.

Exemple1 : L’investisseur passe un ordre de vente à cours limité de 160 € pour 1 action. Seule la présence d’un ordre d’achat supérieur ou égal à 160 € permettra l’exécution de l’ordre de vente.

💡 Utiliser un tel type d’ordre peut être pratique pour limiter le risque de mauvaise surprise comme une transaction à un prix non souhaité. A noter que l’ordre ne peut pas être exécuté si les conditions de prix ne sont pas remplies.

Quelle est son utilité ?

Ce tableau permet à l’opérateur boursier de disposer d’un indicateur sur les rapports de force qui se jouent à un instant donné entre les acheteurs et les vendeurs.

Une compréhension de cet outil peut permettre de mettre en place des stratégies de vente ou d’achat qui peuvent être pertinentes eu égard à l’état actuel des offres et des demandes du marché (acheter ou vendre à un prix qui ne correspond pas à ses objectifs). Cela peut permettre aussi aux investisseurs et aux traders de connaître les tendances à l'œuvre et de prendre des décisions.

Il répertorie quatre informations essentielles…

1 - La quantité de titres

Le nombre voulu de titres pour un même prix se situe sur la même ligne.

2 - Le nombre d’ordres

Plusieurs investisseurs peuvent émettre des ordres à prix équivalent à des moments différents. Dans ce cas, la colonne “ordre” augmente. Ici, la règle d’exécution est claire : c’est l’antériorité qui prime. Ainsi l’ordre exécuté en premier est celui qui est arrivé avant les autres.

3 - Le prix demandé ou offert

Tout ordre (vente ou achat) présent en carnet dispose d’un prix (généralement à deux décimales, parfois plus).

4 - Le total des ordres en cours et de nombre de titres en négociation

La ligne du bas totalise le nombre d’ordres total ainsi que le nombre de titres qui sont actuellement en négociation.

L’offre la plus élevée est la “meilleure offre” (best bid).

La demande la moins élevée est la “meilleure demande” (best ask).

Les meilleurs offres et demandes se situent tout en haut

Quand on lit un carnet d’ordres, les meilleures offres et demandes sont situées en haut.

⚠️ Pour qu’un ordre d’achat soit exécuté, il faut qu’en contrepartie son prix coïncide avec celui d’un autre ordre de vente.

Le volume, un indicateur de liquidité

C’est une caractéristique du carnet d’ordres. Il permet de représenter la quantité de titres actuellement en négociation.

Plus il est important, plus la liquidité est forte, et plus il sera facile de vendre ou d’acheter un titre.

💡 Plus le nombre d’instructions d’achat est proportionnellement élevé par rapport à celui d’instructions de vente, plus la pression acheteuse est forte.

Ne pas négliger le Spread

En finance, le Spread est l’écart qui sépare deux valeurs donc la différence entre la meilleure offre et la meilleure demande disponible en carnet.

Un investisseur qui connaît le spread d’un titre financier peut utiliser cette information pour protéger au mieux ses intérêts.

Exemple1 : Prenons le cas d’un unique vendeur de carottes qui propose 2,50 € pour le kilo. Son acheteur unique ne peut pas aller au-dessus de 2 €. On peut donc en déduire qu’il existe une zone d’ombre sur le prix de ce kilo de carottes de 2,50 € - 2 € soit 0,50 € : voici la fourchette, ou le “spread” du prix de notre kilo de carottes.

Revenons à la gestion de portefeuille : plus cet écart est élevé, moins le titre est liquide, et plus l’incertitude sur le prix est grande.